- Цветы и растения

- Аквариум и рыбы

- Для работы

- Для сайта

- Для обучения

- Почтовые индексы Украины

- Всяко-разно

- Электронные библиотеки

- Реестры Украины

- Старинные книги о пивоварении

- Словарь старославянских слов

- Все романы Пелевина

- 50 книг для детей

- Стругацкие, сочинения в 33 томах

- Записи Леонардо да Винчи

- Биология поведения человека

Главная  Инвестиции Инвестиции  Книги Книги  Інвестування - Щукін Б. М. Інвестування - Щукін Б. М. |

Інвестування - Щукін Б. М.

Складові фінансового плану проекту

Фінансовий план проекту, зазвичай, включає наступні складові:

o прогноз доходів і витрат;

o прогноз грошових потоків протягом реалізації проекту;

o прогноз активів і пасивів проекту (бухгалтерського балансу);

o розрахунок потреби в інвестиційних витратах для реалізації проекту;

o джерела коштів для фінансування проекту;

o графіки погашення боргів;

o прогноз фінансового стану базового підприємства.

У ході реалізації проекту здійснюється постійний рух фінансових ресурсів у формі грошових потоків: платежі й надходження, відпливи й припливи. Зі співвідношення цих потоків формується здатність проекту повертати інвестиційні витрати періоду створення активів проекту і забезпечувати їх зростання. Різниця між поточними доходами й витратами за проектом є чистим грошовим потоком.

Розглянемо перелік складових грошових потоків у загальному випадку.

1. Приплив коштів:

o продаж товарів і надання послуг;

o продаж матеріальних активів;

o зменшення дебеторської заборгованості по розрахунках із споживачами;

o одержання позичок від кредиторів;

o доходи від здачі активів в оренду;

o кошти статутного фонду;

o доходи від продажу цінних паперів;

o доходи від володіння цінними паперами;

o інші доходи.

2. Відплив коштів:

o придбання основних засобів;

o поповнення оборотних коштів;

o поточні витрати на виробництво товарів і надання послуг;

o сплата податків та інших обов'язкових платежів;

o зменшення заборгованості перед постачальниками сировини й матеріалів;

o погашення векселів, облігацій та ін. власних боргових зобов'язань;

o виплати відсотків і основної суми боргу за взятими кредитами;

o виплати частини прибутку акціонерам;

o придбання цінних паперів;

o інші платежі.

Різниця між припливом і відпливом засобів у кожен період часу становить чистий грошовий потік. При плануванні грошових потоків у зв'язку з реалізацією проекту варто враховувати лише ті потоки, що безпосередньо пов'язані з проектом, відокремлюючи потоки, що існують на підприємстві без реалізації проекту.

Для прийнятого до реалізацією проекту має виконуватися умова наявності позитивної величини чистого грошового потоку за час реалізації проекту. В іншому випадку реалізація проекту призведе до погіршення фінансового стану базового підприємства, втрачанню його фінансових активів.

У проекті подається прогноз грошових потоків за всіма розрахунковими періодами життя проекту. У нього включають всі розрахункові припливи і відпливи коштів (пов'язані з виробничою, інвестиційною діяльністю і фінансовою діяльністю за проектом).

Планування прибутку дає змогу судити про достатність фінансових потоків для повернення і нарощування інвестованого капіталу, про окупність проекту, приріст його вартості, про загальну ефективність проекту.

Поточний моніторинг прибутку дає змогу аналізувати поточний стан проекту і вживати оперативних заходів щодо відновлення необхідного рівня прибутковості. Цього можна досягти, підвищивши конкурентоспроможність продукції на ринку (і збільшивши доходи від продажу) чи зменшивши витрати на виробництво (економією матеріальних і трудових ресурсів). Отже, план по прибутку як частина фінансового плану проекту дає інформацію для організації фінансового моніторингу за ходом реалізації проекту.

Зведену фінансову оцінку стану активів і пасивів проекту в кожен звітний період часу дають прогнозні оцінки бухгалтерського балансу.

Прогнозні величини активів проекту характеризують вартість тих засобів (у матеріальній і фінансовій формах), що складають капітал проекту. Динаміка пасивів проекту характеризує обсяги й структуру джерел фінансування проекту, зокрема стан боргових зобов'язань за надані позикові кошти для реалізації проекту.

Окремим аспектом фінансового управління проектом є план фінансування. До нього входить планування потреби у фінансових ресурсах для реалізації проекту й план забезпечення проекту фінансовими ресурсами. План фінансування розробляється з деталізацією до тижня й дня, особливо в перші місяці реалізації проекту. Потреба у фінансових ресурсах і джерела їх покриття мають бути синхронізовані так, щоб для кожного періоду не було дефіциту коштів для запланованих витрат. Якщо при фінансовому плануванні проекту цю умову не вдається виконати, його не слід починати.

Інвестиційні потреби в коштах можна представити таким набором позицій.

1. Прямі інвестиції в основні засоби:

o вартість придбання будинків і споруд;

o будівництво будинків і споруд;

o ремонтно-будівельні роботи;

o вартість машин і устаткування;

o доставка й монтаж машин і устаткування;

o технологічні пристрої й оснащення, що забезпечують роботу основного устаткування;

o вартість капремонту чи модернізації устаткування перед використанням у проекті (у разі придбання чи оренди не нового обладнання).

2. Прямі інвестиції в оборотні кошти:

o створення запасів сировини, основних і допоміжних матеріалів;

o приріст запасів сировини, основних і допоміжних матеріалів;

o запаси виробів у незавершеному виробництві;

o створення запасів готової продукції;

o приріст запасів готової продукції на складі;

o збільшення дебіторської заборгованості за операціями із постачальниками сировини й матеріалів, комплектуючих виробів, палива й енергії.

3. Прямі інвестиції у нематеріальні активи:

o придбання патентів і ліцензій;

o придбання торгових марок;

o придбання програмних продуктів;

o придбання проектної документації й інформації в різних формах.

4. Супутні інвестиції в об'єкти, пов'язані з проектом територіально або функціонально:

o транспортна інфраструктура;

o інженерна інфраструктура (енерго-, водо-, газопостачання, каналізація тощо);

o соціальна інфраструктура навколо об'єкта;

o охорона навколишнього середовища.

5. Інвестиції в науково-дослідні роботи та проектно-конструкторські розробки, що забезпечують проект на підготовчому етапі чи супроводжують проект протягом усього періоду його реалізації.

6. Резерв коштів для непередбачених інвестиційних витрат.

Узгодженість у часі й сумах потоків інвестиційних витрат і джерел їх покриття при реалізації проекту перевіряється за допомогою календарних планів погашення боргових зобов'язань за проектом. Форма такого плану може мати детальність опрацювання за часом до одного дня протягом перших кількох місяців реалізації проекту і до тижня в період, що залишається до повної окупності проекту.

Розрахунок можливості проекту вчасно погасити боргові зобов'язання здійснюється з урахуванням грошових потоків за проектом за такою схемою:

1) сума заборгованості на початок періоду;

2) фінансові ресурси в розпорядженні проекту на початок планового періоду;

3) поточні доходи за проектом;

4) поточні витрати на виробництво;

5) інвестиційні витрати;

6) сплата податків та інших обов'язкових платежів;

7) загальна заборгованість на кінець періоду.

Проект у разі його прийняття має спиратися на реально діючу організаційно-господарську загальноприйняту форму діяльності у вигляді підприємства (створеного чи діючого). Тоді проект здатен створювати грошові потоки коштів, що перевищують ті, які в нього вкладені, здатен приносити "вигоди" інвестору. У ході фінансового планування оцінюється ця здатність проекту і підприємства, що буде для нього базовим.

Складовою оперативного керування проектом є система моніторингу ( відстежування поточного стану проекту на засадах заздалегідь організованої системи агрегованої звітності) реалізації інвестиційного проекту.

Завданням моніторингу є своєчасне виявлення ознак зниження ефективності проекту (чи відхилень від плану інвестування) і реалізація заходів щодо відновлення планового ходу (показників) реалізації проекту.

Моніторинг передбачає створення спеціальної інформаційної системи збирання та обробки інформації й прийняття рішень:

o добір ключових сфер для відстежування ходу робіт за інвестиційним планом, його етапами;

o добір необхідного інтервалу періодичності побудови узагальненої оцінки ходу робіт;

o побудова ієрархічної системи сигнальних показників, що характеризують найважливіші моменти у функціонуванні кожної обраної для спостереження сфери проекту;

o створення алгоритмів розрахунку узагальнюючих оцінок на основі даних про поточний рівень сигнальних показників;

o аналіз загальної ситуації на основі комплексу отриманих агре-гованих оцінок;

o прийняття рішень щодо коригування планів і роботи менеджерів, спрямованої на усунення відхилень від чинних планів.

Основними сферами моніторингу слід вважати: фінансові потоки за проектом, графік виконання робіт (на етапі створення об'єкта), забезпечення виробництва товарів і послуг (на етапі поточної експлуатації об'єкта інвестування), маркетингове забезпечення проекту.

Відповідно до часових параметрів має бути розроблена інформаційна система щоденної (найкоротшої) звітності, щотижневої та щомісячної звітності. До менеджерів проекту мають бути доведені таблиця показників і перелік питань для щоденного, щотижневого і щомісячного звіту.

Може діяти, наприклад, така система моніторингу:

1) щоденна телефонна доповідь менеджера проекту (2-3 показники і стислий коментар щодо співвідношення фактичного стану проекту й чинних календарних планів реалізації проекту);

2) щотижневий письмовий звіт про хід реалізації проекту (5-7 показників, пояснення щодо відхилень від планових обсягів і термінів виконання робіт, прогноз ситуації на наступний тиждень, пропозиції щодо управління проектом);

3) щомісячний письмовий розширений звіт (10-12 показників, коментар до відхилень від запланованих показників, вплив поточного стану проекту на його кінцеві результати, прогноз кінцевих показників проекту, пропозиції до проекту виходячи з поточної ситуації та змін зовнішніх умов проекту, рекомендації менеджерам проекту).

Показники моніторингу можуть бути такі:

o щоденні: обсяг поточних витрат, обсяг доходів від продажу, кількість зайнятих у проекті працівників;

o щотижневі: обсяг продажу, обсяг усіх доходів за проектом, обсяг поточних витрат, заборгованість за отриманими позиками, відпрацьовані людино-дні, очікувана кінцева дохідність проекту;

o щомісячні: обсяг продажу, обсяг доходів проекту за видами, обсяг поточних витрат (у тому числі за складовими: сировина і матеріали, паливо і енергія, оплата праці, накладні витрати), заборгованість за отриманими позиками, дебіторська заборгованість, кредиторська заборгованість, заборгованість перед бюджетом, відпрацьовані персоналом людино-дні, очікувана кінцева дохідність проекту.

У разі погіршення стану проекту, коли його неможливо виправити поточними засобами, може бути прийняте рішення щодо припинення робіт і "виходу з проекту". Це має бути спеціально організований комплекс дій із продажу (повністю чи частково) активів проекту в короткий термін і з мінімальними втратами.

Вихід із проекту може здійснюватися в різних формах залежно від прогнозу втрат, оцінки ситуації у проекті й на ринку:

o припинення робіт (найчастіше це відбувається на початковій стадії проекту) без продажу активів;

o продаж об'єкта як цілісного комплексу (це може здійснюватися вже на стадії експлуатації об'єкта);

o продаж активів проекту частинами;

o залучення додаткового партнерського капіталу і зменшення свого паю в проекті;

o акціонування активів проекту ( при зменшенні свого пакета акцій) із втратою частини або всіх прав на керування проектом;

o продаж активів проекту як об'єкта незавершеного будівництва;

o заморожування робіт за проектом на невизначений термін.

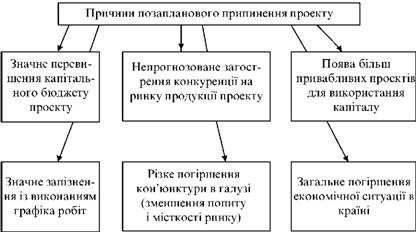

Критичне рішення про вихід із проекту приймається у разі серйозних загроз капіталу інвестора. Причинами прийняття такого рішення можуть бути як зміни у зовнішньому середовищі проекту, так і проблеми всередині самого проекту. Можливий перелік таких ситуацій ілюструє рис. 10.4.

На завершення розглянемо найпоширеніші типові недоліки при організації реального інвестування. їх слід ураховувати, розроблюючи проект, аналізуючи його, приступаючи до реалізації проекту як його інвестор або менеджер. У сфері реального інвестування абсолютно ідеальних безризикових виробничих проектів не буває, тому має бути цікавим перелік проблемних аспектів (чи типових причин низької ефективності) інвестування.

1. Невідповідність проекту зовнішнім умовам:

o невідповідність прогнозованим на глибину проекту макроеко-номічним процесам і умовам;

o невідповідність прибутковості проекту середньоринковій прибутковості фінансового ринку, середній процентній ставці за кредитами;

o невідповідність запланованих обсягів продажу місткості відповідного місцевого ринку;

o недоврахування інфляції при плануванні ресурсного забезпечення, витрат виробництва;

o невідповідність договірних відносин між учасниками проекту їх юридичним статусам і правам власності;

o поверхове відпрацьовування договорів інвестора з підприємствами - учасниками проекту.

2. Внутрішні суперечності проекту:

o невідповідність доходів проекту потребам у коштах для погашення кредитів;

o нестикування термінів повернення кредиту й періоду окупності проекту;

o недооцінка величини витрат, пов'язаних з експлуатацією (ремонти і налагодження) устаткування;

o недооцінка потреби в умовно-постійних витратах і невміння укладатися в запланований кошторис;

o недолік досвіду та кваліфікації персоналу, зокрема менеджерів проекту.

3. Недоліки в плануванні:

o недоврахування інфляційних процесів і помилки в прогнозуванні цінової ситуації на ринку продукції проекту;

o занадто оптимістичний вибір ставки приведення майбутніх грошових потоків до сучасних умов;

o неврахування важливого для проекту чинника, що стає суттєвим фактором ризику;

o помилки в оцінці динаміки ринку;

o помилки в прогнозі загальної ділової активності в економіці країни.

4. Недоліки в організації проектного менеджменту:

o відсутність системи мотивації персоналу;

o невміння вищих керівників проекту відстежувати хід проекту, нерозуміння деталей і нюансів проекту;

o невміння враховувати індивідуальні якості людей;

o відсутність налагодженого оперативного моніторингу;

o відсутність оперативної системи прийняття рішень.

Рис. 10.4. Можливі причини припинення проекту

Контрольні питання

1. Поясніть значення терміна "управління інвестуванням".

2. Як, на ваш погляд, інвестор має організувати управління проектом, в який вкладено його капітал?

3. Які основні організаційні принципи управління проектом ви вважаєте важливими в реальній інвестиційній діяльності?

4. Хто несе основну відповідальність за результати інвестиційного проекту? Як це має впливати на його дії? У чому має проявитися?

5. У чому полягає технологія прийняття рішення щодо інвестування?

6. Дайте визначення терміна "експертиза" проекту. її місце в процесі управління інвестуванням.

7. З яких етапів може складатися організація управління інвестуванням?

8. Що ви розумієте під зовнішніми та внутрішніми умовами для інвестування?

9. Як слід будувати аналіз повноти та розробленості проекту?

10. Як оцінити реалістичність майбутнього інвестування?

11. Як в інвестиційному бізнес-плані має описуватися система управління проектом?

12. Як би ви побудували бесіду з майбутнім менеджером проекту, щоб оцінити його здатність здійснити ваш проект інвестування?

13. У чому проблема побудови загальної оцінки проекту інвестування з урахуванням різного ступеня опрацювання окремих аспектів інвестування?

14. Які варіанти побудови загальної оцінки проекту на основі локальних оцінок ви можете запропонувати?

15. На які аспекти інвестування слід, на вашу думку, звернути найбільшу увагу в сучасних умовах України?

16. Як сучасні проблеми економіки України мають бути враховані при аналізі плану інвестування?

17. Яку норму дисконтування ви візьмете для приведення грошових потоків за проектом в сучасних умовах? Обґрунтуйте.

18. Якими можуть бути внутрішні суперечності проекту?

19. Назвіть потенційно можливі помилки в управлінні проектом?

20. Намалюйте загальну схему експертизи проекту і взаємозв'язків між розділами проекту?

21. Чи існує безризикове інвестування і що може бути альтернативою при розгляді проекту?

22. Як треба оцінювати потенційну спроможність учасників проекту?

23. Як встановити відповідність проекту зовнішнім умовам його реалізації?

24. Як ви в ролі інвестора організуєте добір проектів для інвестування, наприклад, 1 млн грн свого капіталу?

25. Як ви розумієте "терміножорсткість інвестора" при управлінні проектом?

26. Поясніть відмінність між жорстким і м'яким управлінням проектом? Чи може управління проектом бути м'яким?

27. Складові процесу управління проектом.

28. Як будуються календарні графіки виконання робіт при інвестуванні?

29. Як би ви здійснювали добір персоналу для управління проектом?

30. Поясніть мету і зміст моніторингу інвестиційного процесу.

31. Яке значення для реалізації проекту має опрацювання контрактних відносин між його учасниками? Що головне в цій роботі?

32. Чим різняться управління фінансовим і управління реальним інвестуванням?

33. Чим "оперативне управління" відрізняється від "управління" проектом? Які риси роблять процес управління саме "оперативним"?

34. Управління поєднує планування, організацію і контроль. Поясніть зміст цих різних аспектів управління?

35. Як зацікавити персонал у кінцевих результатах інвестування?

36. Назвіть основні засади розробки календарних планів для цілей управління проектом?

37. Поясніть зміст і мету розробки капітального і поточного бюджетів проекту. У чому їх відмінність?

38. Як організувати моніторинг інвестиційного процесу? Що є головним у моніторингу - отримання інформації чи поточний контроль?

39. Чи є коригування планів частиною управління інвестуванням? Коли це здійснюється і з якою метою? Чи треба обмежувати бажання коригувати плани?

40. Поясність зміст процесу "виходу з проекту". Як це відбувається? Які критерії оцінки цього процесу?

41. З яких причин може прийматися рішення щодо припинення інвестування?

42. За якими ознаками можна прогнозувати, що саме цей проект буде добре управлятися? Які індикатори можуть про це свідчити? Де шукати ці ознаки при попередньому ознайомленні та аналізі проекту?

43. У яких формах може здійснюватися вихід з проекту?

44. Які помилки в управлінні проектом можна вважати досить типовими?

45. Як ви розумієте послідовність дій інвестора при роботі з фінансовими інструментами?

Література [ 3, 4, 12, 15].

Created/Updated: 25.05.2018

|

|