- Цветы и растения

- Аквариум и рыбы

- Для работы

- Для сайта

- Для обучения

- Почтовые индексы Украины

- Всяко-разно

- Электронные библиотеки

- Реестры Украины

- Старинные книги о пивоварении

- Словарь старославянских слов

- Все романы Пелевина

- 50 книг для детей

- Стругацкие, сочинения в 33 томах

- Записи Леонардо да Винчи

- Биология поведения человека

Главная  Инвестиции Инвестиции  Книги Книги  Інвестування - Щукін Б. М. Інвестування - Щукін Б. М. |

Інвестування - Щукін Б. М.

6. Розрахунок ефективності інвестування

Доцільність інвестування визначається рівнем приросту капіталу інвестора або порівнянням доходів і витрат для їх забезпечення, тобто через співвідношення грошових потоків. Позитивний чистий грошовий потік (як різниця між припливом та відпливом коштів) свідчить про фінансову вигоду від інвестування.

Метою інвестування є приріст капіталу, і цілком логічно визначати результативність інвестування через кількісну міру цього приросту у вигляді показника дохідності інвестування. Він розраховується як середньорічний темп приросту активів проекту.

Розглянемо кілька прикладів розрахунків цього показника.

Розрахунок 1. Визначити дохідність інвестування, якщо активи інвестора на початку року оцінювалися в 120 тис. грн, а наприкінці року могли бути продані за 150 тис. грн.

Дохідність використання активів інвестора в цьому разі така:

(150 -120)* 100 %/120 = 20 %

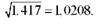

Розрахунок 2. Визначити середньорічну дохідність інвестування, якщо за 3 роки капітал інвестора збільшився на 56 %.

За три роки капітал інвестора зріс у 1,56 рази. Це означає, що середньорічний темп зростання становив 1,12:

№156 = 1,15

Отже, середньорічна дохідність становитиме 15 %.

Розрахунок 3. Визначити середньорічну дохідність інвестування, якщо фінансові активи інвестора на початку року оцінювалися у 120 тис. грн (акції та облігації), за два наступні роки були отримані дивіденди в сумі 15 тис. грн, а ринкова вартість цінних паперів інвестора зменшилася до 110 тис. грн.

За два роки капітал інвестора з 120 тис. грн зріс до 125 тис. грн, тобто на 5 тис. грн:

110+15 -120 = 5 тис. грн

Дворічна дохідність становитиме 5/120 = 4,17 %, а середньорічна дохідність - 2, 08 %, тому що:

Розрахунок 4. Визначити дохідність інвестування, якщо на початок року інвестор:

o вклав 200 тис. грн у нерухомість;

o за 160 тис. грн купив вексель номіналом у 210 тис. грн з умовою погашення його наприкінці року;

o купив 10 000 акцій по 20 грн за кожну;

o вклав 250 тис. грн в оптову торгівлю будматеріалами з оборотом капіталу за 4 місяці й дохідністю кожного обороту 15 %.

За рік були продані акції за ціною 18 грн за кожну, нерухомість подешевшала на 20 %. Операції з векселем і будматеріалами дали очікувані прибутки. Розрахунки наведено в табл. 6.1.

Таблиця 6.1

Визначення дохідності інвестування у об'єкти

| Напрям інвестування | Інвестований капітал (тис. грн.) | Оцінка капіталу на кінець періоду (тис. грн.). |

1. Нерухомість | 200 | 200*08 = 160 |

2. Вексель | 160 | 210 |

3. Акції | 20*10000 =200 | акції 18-10000 = 180 |

4. Оптова торгівля | 250 | 250-1, 15-1, 15-1, 15 = 380 |

Усього | 810 | 930 |

Дохідність |

| (930-810/810)-100 % = 14,8 % |

Розрахунок 5. Визначити за результатами першого року дохідність інвестування 100 тис. дол. у виробничий проект, якщо на 80 тис. дол. придбано нове обладнання, за 10 тис. дол. розроблено технічну документацію на продукцію, 10 тис. дол. витрачено на оборотні кошти. Прибуток за рік становив 40 тис. дол., фактичний фізичний та моральний знос основних фондів становив за рік 30 % вартості придбання, встановлена норма амортизації - 10 %.

Інвестований капітал інвестора на початок року дорівнював 100 тис. дол. (80 +10 +10). Наприкінці року активи інвестора складалися з отриманого прибутку (40 тис. дол.), нарахованої амортизації (80*0,1 = 8 тис. дол.), залишків оборотних коштів (10 тис. дол.), залишків основних фондів за їх ринковою ціною (80 - 80*0,3 = 56 тис. дол.).

У сумі це 114 тис. дол.

Приріст капіталу за рік такий 114 - 100 = 14 тис. дол., або 14 %. Дохідність інвестування - 14 %.

Показник дохідності має річний термін (стандарт). Отже, якщо говориться, що дохідність склала 19 %, то зрозуміло, що це за рік.

Наведемо ще два показники, які можуть характеризувати результативність інвестування. Це так звані недисконтовані показники: рентабельність і термін окупності капіталу.

Рентабельність (r) інвестування показує, яку частку в інвестованому капіталі становить середньорічний поточний прибуток (П) проекту; вона розраховується як частка від ділення середньорічного прибутку на суму інвестованого капіталу (К):

1. Термін окупності (Ток) - це кількість років, які потрібні для повернення інвестованого капіталу, виходячи із щорічного середнього прибутку. Розраховується як частка від ділення обсягів інвестованого капіталу на величину середньорічного прибутку:

При аналізі динаміки показників інвестування можуть використовуватися номінальні та реальні оцінки активів.

Номінальна зміна показника спостерігається в тому разі, якщо його значення були розраховані за фактично діючих цін обліку. Наприклад, номінальний приріст продажу продукції розраховується, якщо обсяги продажу на початок обраного періоду розраховані у цінах, що діяли на початок періоду, а на кінець періоду - у цінах, що діяли на кінець періоду. Номінальна оцінка враховує реальну зміну показника і зміну цін.

Реальна зміна показника розраховується за незмінних (так званих порівнянних) цін, якщо показник розраховується на початок і на кінець періоду в одних і тих самих цінах обліку.

Отже, можна записати таке співвідношення для оцінки зміни показника в реальному (Пр1 - Пр0) і номінальному (Пн1 - Пн0) обчисленні через індекс зміни цін (Іц) за той самий період:

Наприклад, якщо обсяг доходів від інвестування за рік зріс у порівнянних цінах базового року (індекс - 0) з 400 тис. грн до

500 тис. грн, а ціни за звітний рік підвищилися на 12 %, то зміна доходів у номінальному обчисленні становитиме:

(500 - 400)-1, 12 = 112 (тис. грн).

Якщо дохідність інвестування в реальному обчисленні становила за рік 15 %, а ціни зросли на 12 % (інфляція), то дохідність капіталу за рік буде така:

(1, 15 * 1, 12- 1)-100% = 28, 8 (%).

Або якщо обчислювати інакше, тобто через темпи приросту показників, то номінальна дохідність становитиме:

Дн = Др+Інф. + Др. * Інф. = (0,15 + 0,12 + 0,15-0,12) * 100 % = 28,8 %,

де Др - дохідність в реальному обчисленні (15 %),

Інф - рівень інфляції (Іц - 1) за рік (12 %).

При аналізі динаміки показників інвестування можна використовувати як реальні, так і номінальні оцінки. Реальні оцінки характеризують процес інвестування більш точно, але мають доповнюватися аналізом впливу цінових змін на проект.

Інвестиційні витрати, як правило, передують іншим витратам і доходам інвестора. Іноді це буває паралельно. Інвестиції окуповуються тільки через деякий час, який потрібний для того, щоб доходи, накопичуючись, зрівнялися з первинними інвестиційними витратами інвестора. Однак варто враховувати, що кожна гривня, яку має інвестор сьогодні і інвестує, і гривня, яку інвестор планує отримати в майбутньому від інвестування, неоднакові через те, що існує ризик. Він залежить від часу; крім того, ліквідні активи завжди можуть бути використані альтернативним способом з якоюсь мінімальною дохідністю сі.

Вільні фінансові ресурси за рахунок розвиненої системи інструментів фінансового ринку можуть бути використані їх власником для нарощування за допомогою достатньо безризикових інструментів, наприклад державних цінних паперів. Цей інструмент забезпечує невелику дохідність (на рівні 3-5 %) при незначній (або нульовій) ризикованості.

Наприклад, 100 тис. грн за умови їх розміщення на банківському депозиті можуть зрости за рік на 10 % (можуть бути й інші варіанти зберігання з нарощуванням). Тому їх еквівалентом через рік можна вважати 110 тис. грн, ще через рік - 121 тис. грн і т. д. А щоб ми мали через рік 100 тис. грн, наші поточні кошти можуть дорівнювати тільки 91 тис. грн Чим далі від поточного моменту період часу, коли інвестор має отримати кошти або витратити їх, тим меншою є їх поточна оцінка інвестором. Тому потрібні методи перерахунку грошових потоків у єдиний еквівалент за часом, зокрема методика дисконтування, або приведення фінансових потоків.

У практичній площині обсяги інвестованих коштів і обсяги доходів за проектом розділені в часі й для порівняння мають бути поставлені в єдині умови обліку за часом. З цією метою можна використати спеціальну методику приведення (дисконтування) грошових потоків за проектом до одного періоду часу (найчастіше до першого або нульового року реалізації проекту, коли здійснюються, власне, інвестиції).

Процес приведення грошових потоків за проектом до єдиного еквівалента має суттєве значення в аналізі інвестиційного проекту, особливо в нестабільних умовах економіки України. Розглянемо ці методичні питання розрахунків.

Уведемо позначення:

Ft і Р - вартість однієї і тієї самої суми активів у майбутньому (F) і на поточний момент (Р);

d - існуюча на фінансовому ринку можливість для нарощування капіталу за допомогою безризикового або малоризикового інструменту (наприклад, ціна річного використання грошей від розміщення капіталу на банківських депозитах). Якщо в кожному році очікуються різні можливості нарощування капіталу, то величина і змінюватиметься з роками і в розрахунках братиметься з індексом порядкового номера свого періоду (року);

r - порядковий номер року (або іншого періоду часу, який обрано для врахування зміни вартості грошей), починаючи з першого року інвестування.

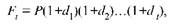

Тоді маємо тотожність, яку в інвестиційній практиці розрахунків називають формулою компаундування:

коефіцієнт компаундування.

За однакових по всіх роках ставок дисконтування маємо:

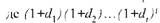

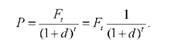

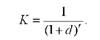

Щоб перейти від майбутньої спрогнозованої у бізнес-плані інвестиційного проекту суми коштів F до її нинішнього еквівалента Р, останню формулу запишемо інакше:

називають коефіцієнтом дисконтування (приведення).

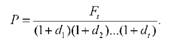

Якщо річні ставки дисконтування різні, формула перерахунку прогнозованих у майбутньому фінансових потоків у поточні еквіваленти матиме вигляд

Річна ставка дисконтування (d) для приведення майбутніх грошових потоків у поточні умови обліку є суб'єктивним показником ставлення інвестора (розрахунки проводяться передусім для нього, тому що саме він ризикує при інвестуванні своїм капіталом і приймає рішення на основі розрахунків переваг проекту) до зміни вартості грошей з часом. Як правило, вважається, що ставку дисконтування можна подати у вигляді суми чотирьох елементів:

o діюча на фінансовому ринку ставка нарощування грошових коштів при використанні безризикових фінансових інструментів (це альтернатива будь-якому проекту інвестування);

o рівень ризику, пов'язаний з нестабільністю економіки країни (для прогнозного періоду вірогідність того, що відбуватиметься подія макроекономічного рівня, через що різко погіршаться показники проекту);

o рівень ризику, пов'язаний саме з проектом, для якого встановлюється ставка дисконтування (вірогідність у прогнозному періоді негативних подій в управлінні проектом, що негативно позначиться на проекті);

o рівень інфляції (приросту цін) у наступному році.

Якщо в розрахунках фінансових потоків від інвестування (у бізнес-плані) враховувалося інфляційне зростання цін (щодо очікуваних доходів і поточних витрат), то в ставці дисконтування треба враховувати четвертий елемент - інфляцію. Якщо бізнес-план розраховувався в єдиних цінах, наприклад останнього року, що не змінювалися за період реалізації проекту, то в ставку дисконтування рівень інфляції не включається.

Визначивши конкретні кількісні оцінки для кожного елемента, інвестор може сформувати рівень ставки дисконтування для розрахунків. Це буде його власне бачення того, наскільки змінюється вартість грошових коштів з часом.

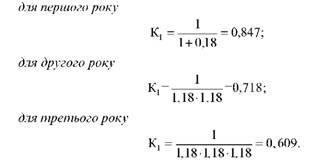

Наприклад, якщо інвестор обрав ставку дисконтування у 18 %, то це означає, що кожну гривню доходу першого року реалізації проекту він оцінює сьогодні у 85 коп., кожну гривню доходу другого року - у 72 коп. і т. д. Ці цифри випливають з відповідних значень коефіцієнтів приведення:

Крім наведеного вище способу встановлення рівня ставки дисконтування, можуть використовуватися також такі:

1) на рівні середньої дохідності фінансового ринку;

2) на рівні дохідності капіталу, яку сподівається отримати інвестор від свого проекту;

3) на рівні дохідності, яку вже має інвестор від свого бізнесу. Щоб краще розуміти методику приведення грошових потоків до

єдиного еквівалента в часі, наведемо кілька прикладів розрахунку.

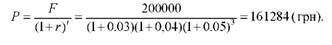

Розрахунок 6. Якому поточному еквіваленту відповідає сума 200 тис. грн, що її інвестор сподівається отримати впродовж третього року реалізації свого проекту (ставку дисконтування для приведення інвестор бере на рівні 3 % для першого року, 4 % - для другого і 5% - для останніх трьох років)?

Вартість майбутніх коштів (F) треба привести до поточного періоду (P):

Розрахунок 7. Виробничий проект потребує інвестування 2500 тис. грн і дасть змогу отримувати протягом п'яти років щорічний чистий прибуток у 700 тис. грн. Визначити доцільність такого проекту.

Проект може вважатися доцільним, якщо сума отриманого чистого прибутку за всі 5 років перевищуватиме витрачений капітал. Для порівняння доходи від проекту за кожен майбутній рік треба привести до єдиних умов обліку (до сучасного еквівалента), тобто до того року, коли здійснюється інвестування вартістю 2500 тис. грн.

Нехай у той самий час є можливість інвестувати ті самі 2500 тис. грн на фінансовому ринку в малоризиковані інструменти під 10 % річних. Цю альтернативу виробничому проекту, що розглядається, використаємо як ставку дисконтування при розрахунках:

виробничий проект забезпечить такий приведений дохід:

за 1-й рік

700 / (1 + 0,1) = 640 тис. грн;

за 2-й рік

700 / (1+ 0,1) = 580 тис. грн;

за 3-й рік:

700 / (1+ 0,1) = 530 тис. грн;

за 4-й рік

700 / (1 + 0,1) = 480 тис. грн;

за 5-й рік:

700 / (1+ 0,1) = 430 тис. грн.

Загалом за весь період проект дасть змогу отримати приріст коштів у сумі 2660 тис. грн, що є загальним приведеним прибутком виробничого проекту за 5 років. Для його отримання треба було ще до першого року витратити 2500 тис. грн. Суми 2660 і 2500 можна порівнювати, тому що вони приведені до одного періоду часу. Чистий приведений прибуток перевищує інвестиційні витрати на 160 тис. грн Тому можна вважати проект доцільним.

Якби ми порівнювали 2500 тис. грн із недисконтованим прибутком, тобто вважали, що кожна гривня доходів незалежно від року отримання має одну цінність, то загальний прибуток дорівнював би 700* 5 = 3500 тис. грн. Використання механізму дисконтування майбутніх грошових надходжень є методом більш об'єктивного (реалістичного) порівняння доходу від проекту з урахуванням можливого доходу від найпростішого альтернативного проекту використання тих самих коштів на фінансовому ринку.

Виробничий проект виявився більш рентабельним варіантом використання коштів (2500 тис. грн). Але це ще не кінцевий висновок.

Доцільність проекту має перевірятися іншими показниками та якісним аналізом, у тому числі і за параметром ризику.

Надалі зважатимемо на те, що можливість використання інвестицій просто як вкладання в безризиковий інструмент на фінансовому ринку, що дасть змогу отримати щорічні проценти приросту вкладених коштів, є альтернативним варіантом використання тих самих коштів для будь-якого інвестиційного проекту. Цей принцип покладено в основу методу приведення грошових потоків до одного еквіваленту в часі.

Методологічним принципом оцінки ефективності є порівняння результатів і витрат. Для проектів це означає порівняння обсягів доходів та інвестиційних витрат, що їх забезпечили. Використовується кілька показників, що базуються на різних варіантах співвідношення між доходами й витратами при інвестуванні.

Методологією аналізу доцільності інвестування вважається цілком логічний принцип порівняння інвестицій та доходів від них. Використовується кілька типів показників, які реалізують цей принцип.

Уведемо такі умовні позначення, що мають використовуватися далі при аналізі:

D - доходи від інвестування у будь-якій формі (найчастіше це доходи від реалізації продукції, послуг або активів проекту);

I - інвестиційні витрати;

Z - поточні (експлуатаційні) витрати за проектом;

Т- період інвестування (реалізації проекту);

t - індекс року (може починатися з першого року, чи нульового, t = 1, 2, . . , Т);

d- річна ставка дисконтування, яка має використовуватися для приведення грошових потоків майбутніх періодів до умов поточного

року;

К- коефіцієнт приведення:

Виходячи з наведених позначень, маємо таку характеристику показників ефективності інвестування.

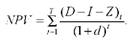

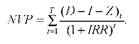

Чиста приведена цінність (вартість) (NРV) визначається як загальна за всіма роками реалізації проекту різниця між приведеними доходами й витратами за проектом. Позитивну оцінку проект може отримати, якщо величина NPV >0:

Цей показник "чистий" , оскільки в ньому враховуються прибутки за мінусом витрат (D - Z - I), тобто так звані "чисті" прибутки.

За економічним змістом NРV доцільніше було б називати загальним приведеним прибутком від інвестування.

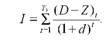

2. Термін окупності (Т ) є такою мінімальною кількістю років реалізації проекту, при якій загальний приведений прибуток перевищуватиме обсяг інвестованого капіталу, тобто буде виконуватися рівність:

Термін окупності для позитивного рішення інвестора не може перевищувати загального терміну реалізації проекту - проект має окупатися значно раніше його завершення.

Якщо капітал інвестується не тільки впродовж першого року, а й протягом всього періоду реалізації проекту, то величина І також має дисконтуватися і враховуватися як сума інвестицій в різні роки, приведена до початку інвестування:

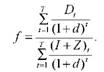

3. Доходи на одиницю витрат (f) (співвідношення доходів і витрат) мають показувати, скільки доходів інвестора припадає на одиницю загальних витрат (інвестованого капіталу та поточних експлуатаційних витрат). Обидві величини (чисельник і знаменник) розраховуються як приведені до поточного моменту часу. Позитивну оцінку має отримати проект, для якого цей показник перевищуватиме одиницю:

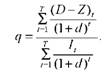

4. Прибутковість інвестованого капіталу (співвідношення прибутку та інвестованого капіталу) показує, скільки приведеної вартості поточного прибутку за весь період реалізації проекту припадає на одиницю приведеної вартості інвестованого капіталу. Позитивну оцінку за цим показником проект матиме за умови, що він не менший за одиницю:

5. Внутрішня рентабельність (IRR) розраховується через величину чистої приведеної вартості проекту, яка прирівнюється до нуля:

Ставка дисконтування d, при якій виконуватиметься рівняння, і дає кількісне визначення внутрішньої рентабельності.

Цей показник може розраховуватися кількома методами.

1. Розв'язком рівняння стосовно IRR, у якому невідомою величиною є тільки IRR. Інші показники - доходу D інвестиції (I), поточні витрати (Z) - розраховуються у фінансовому розділі бізнес-плану.

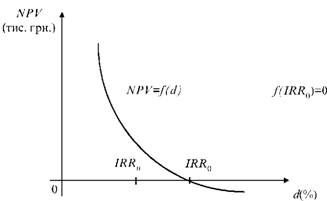

2. Графічним методом побудови функції залежності між NPV і d. У цьому разі розраховують кілька значень чистої приведеної вартості при різних ставках дисконтування. Потім будують графік залежності між цими показниками (рис. 6.1). У точці перетину графіка з горизонтальною віссю ставок дисконтування знаходять приблизне значення внутрішньої рентабельності проекту.

Внутрішня рентабельність після її розрахунку стає орієнтиром дохідності для інвестора. Величина IRR має порівнюватися з тією дохідністю використання капіталу, на яку сподівається інвестор (IRRn). Якщо внутрішня рентабельність перевищує очікувану інвестором дохідність, інвестування стає доцільним. Якщо ні, то інвестор може не прийняти позитивне рішення щодо інвестування в розглянутий проект за цим критерієм.

Зазначимо, що при прийнятті рішення найчастіше використовується один показник, методологія якого найбільшою мірою відповідає логіці інвестора. Наведена система показників може мати суперечності: за одними показниками щодо проекту будуть отримані по

Рис. 6.1. Типовий графік функції NРV = f(d)

зитивні результати, а за іншими він буде невигідний. Багато залежить від графіка грошових потоків за роками інвестування. Отримані кількісні оцінки показників ефективності інвестування мають перевірятися на їх економічний зміст і логіку.

Приклад розрахунку показників ефективності наведено в табл. 6.3. Основні економічні умови проекту відбивають перші п'ять стовпців розрахункової таблиці. Стовпці 6-13 містять проміжні розрахунки, що будуть використані для визначення показників ефективності інвестування.

Created/Updated: 25.05.2018

|

|