- Цветы и растения

- Аквариум и рыбы

- Для работы

- Для сайта

- Для обучения

- Почтовые индексы Украины

- Всяко-разно

- Электронные библиотеки

- Реестры Украины

- Старинные книги о пивоварении

- Словарь старославянских слов

- Все романы Пелевина

- 50 книг для детей

- Стругацкие, сочинения в 33 томах

- Записи Леонардо да Винчи

- Биология поведения человека

Главная  Инвестиции Инвестиции  Книги Книги  Інвестування - Щукін Б. М. Інвестування - Щукін Б. М. |

Інвестування - Щукін Б. М.

1. Методологічні основи інвестування

У широкому аспекті під інвестуванням розуміють процес "витрачання коштів сьогодні з метою отримання ще більшої суми завтра".

Інвестування є формою фінансово-економічної діяльності, що має за мету нарощування, примноження капіталу. Це процес зростання вартості активів, якими володіє юридична або фізична особа.

Метою інвестування є збільшення капіталу: за рахунок поточних прибутків на вкладений капітал або за рахунок зростання ринкової вартості самого капіталу внаслідок змін ринкової кон'юнктури.

Такі цілі, як "розвиток підприємства", "удосконалення виробництва", "розвиток науково-технологічного потенціалу", "виробництво державно важливої продукції", "збереження наукомістких технологій", "вирішення соціальних питань", "створення нових робочих місць", "розвиток економічного потенціалу", не стоять на першому місці в інвестора. Якщо досягається зростання капіталу, то вирішуються й ці завдання. Але стратегічною метою інвестора залишається примноження активів, капіталу. Досягається це через реалізацію нових технологій, створення нових робочих місць, через виробництво конкурентоспроможної продукції, через розвиток підприємств тощо. Отже, цілі не суперечать одна одній за умови, що було досягнуто зростання капіталу, а не його проїдання, неефективне використання заради цих самих цілей.

Орієнтацію інвестора на приріст свого капіталу можна вважати першим методологічним принципом інвестування. Саме такий підхід забезпечує логіку всіх інших дій інвестора щодо організації інвестування.

Інвестиційний проект може бути орієнтований на соціальний ефект і також має ґрунтуватися на кількісних розрахунках приросту вартості тих соціальних благ, на які він спрямований. У результаті його реалізації мають зрости відповідні соціальні активи, які належать суспільству або його регіональній, місцевій частині: краща транспортна інфраструктура, чистіше екологічне середовище, більші можливості для навчання, освіти, кращі умови життя, краще здоров'я населення, більша тривалість життя і т. ін. Ці параметри треба обраховувати для оцінки результативності проекту інвестування коштів. Перевага віддається тому проекту, який дає більший соціальний результат на одиницю витрачених коштів.

Інвестиційне середовище є сукупністю об'єктів інвестування та умов для здійснення операцій, пов'язаних з їх купівлею та продажем.

Інвестиційний процес складається з послідовності дій інвестора щодо прийняття рішень стосовно операцій з об'єктами інвестування та їх реалізації: вибір об'єкта, встановлення обсягів і строків інвестування, придбання об'єкта, отримання прибутків, зростання вартості активів інвестора.

Об'єкти інвестування позначаються також терміном "інструменти інвестування". Вони можуть бути реальними (матеріальними) та фінансовими активами: нерухомість, основні фонди, товарно-матеріальні запаси, пайові та боргові цінні папери, кошти.

Інвестиційний процес з боку інвестора є послідовністю кількох типових процедур, етапів, які він здійснює для найефективнішого розміщення свого капіталу:

o формування інвестиційних намірів (або політики) щодо використання капіталу для його зростання;

o аналіз можливих варіантів інвестування та вибір об'єктів для інвестування;

o формування інвестиційної програми, або інвестиційного портфеля;

o управління портфелем за рахунок своєчасних змін його структури (об'єктів інвестування);

o моніторинг ефективності інвестиційного портфеля. Залежно від ситуації на інвестиційному ринку і на кожному об'єкті (інструменті) інвестування ці дії інвестора постійно повторюються з метою підтримки найвищого з можливих рівня ефективності інвестування. Оцінка ефективності інвестування має бути комплексною, за багатьма критеріями, з урахуванням параметрів дохідності, часу, ресурсів і ризику.

З визначення інвестування, яке наведено на початку розділу, походить зміст методологічного принципу формування мети інвестування: воно здійснюється для зростання капіталу. Як саме цього буде досягнуто в межах законодавчого поля країни - то вже є специфікою інвестиційного проекту.

Критерієм визначення ефективності інвестування є дохідність. Кількісне визначення дохідності будується на співвідношенні активів (коштів) інвестора на початок і на кінець періоду. Темп приросту активів дає рівень дохідності їх використання. Якщо дохідність інвестування склала за два роки 30 %, то це означає, що активи інвестора

(кошти в ліквідній формі оцінки) зросли за цей самий період на 30 %. Він володів активами в різних формах (нерухомість, основні фонди, матеріальні запаси, цінні папери, інші чиїсь боргові зобов'язання тощо) на суму, скажімо, 300 тис. грн, а тепер володіє ресурсами на суму 300*1, 3 = 390 тис. грн.

У наведеному прикладі основним результатом роботи інвестора стало отримання приросту в 90 тис. грн. Орієнтація на зростання капіталу є типовим методичним прийомом в інвестуванні. Наприклад, вартість об'єкта для інвестування визначається як приведена вартість прибутку від володіння цим об'єктом. Такий самий прийом (через капіталізацію майбутнього прибутку) застосовується для визначення поточної вартості придбання цінних паперів.

Отже, інвестування є процесом такого використання коштів, при якому їх вартість за певний період часу зростає. І цей процес за організаційною формою тісно переплетений з конкретними формами фінансово-господарської діяльності, що використовуються економічними суб'єктами. Якщо у підприємства є прибуток, то обов'язково на якомусь етапі вирішується питання щодо його розподілу, і це є елементом управління інвестиціями.

Формами коштів для інвестицій можуть бути будь-які активи, що використовуються в підприємницькій діяльності з метою отримання прибутку.

Учасниками інвестиційного процесу є всі юридичні й фізичні особи, об'єднані матеріальними і фінансовими відносинами з інвестором стосовно його проекту нарощування капіталу.

Взаємовідносини інвестора та учасників проекту регулюються відповідними договорами між ними. Учасники інвестиційної діяльності можуть бути постачальниками обладнання, сировини та матеріалів, споживачами продукції проекту, позичальниками, посередниками, консультантами, проектною організацією, експертами і тощо.

Операції з об'єктами інвестування здійснюються на інвестиційному ринку, який у свою чергу поділяється на кілька сегментів залежно від специфіки об'єктів (інструментів), що на них купуються та продаються.

1. Ринок реальних (матеріальних) інвестиційних об'єктів (ринок нерухомості, ринок обладнання, ринок ремонтно-будівельних робіт, ринки сировини та матеріалів).

2. Фінансовий ринок (грошовий ринок, кредитний ринок, ринок цінних паперів).

У загальному вигляді інвестиційний ринок є механізмом узгодження інтересів учасників ринку щодо володіння об'єктами інвестування, місцем здійснення операцій їх купівлі та продажу.

На інвестиційному ринку функціонують категорії попиту, пропозиції, ціни, кон'юнктури ринку, ділової активності. Саме тут інвестори шукають недооцінені ринком інструменти, які дають змогу за рахунок їх придбання підвищити через деякий час (а іноді миттєво) вартість капіталу через зростання вартості активів, у які інвестор трансформував свій капітал за допомогою інвестиційного ринку.

До елементів інфраструктури інвестиційного ринку, яка сприяє ку-півлі-продажу об'єктів інвестування, слід зарахувати:

o кредитні та страхові інститути;

o мережу аудиторських фірм;

o організації інформаційно-аналітичного обслуговування, у тому числі спеціалізовану пресу, рейтингові агентства;

o установи професійної підготовки фахівців для інвестиційної роботи;

o установи наукового обслуговування (наукові дослідження для обслуговування потреб інвесторів);

o нормативно-законодавче забезпечення інвестування;

o інформаційно-комп'ютерні системи обслуговування ринку (забезпечення умов доступності та прозорості інформації щодо здійснених операцій купівлі-продажу).

Функціонування інвестиційного ринку забезпечують професійні посередники, які надають послуги учасникам ринку щодо спрощення операцій на ринку. Це комплекс підприємств і установ, які сприяють інвесторам (надають їм послуги) та встановлюють "правила функціонування ринку" (органи державного управління, що регулюють діяльність суб'єктів інвестиційної діяльності на ринку).

Здійсненню реального інвестування сприяють послуги проектних організацій та установ, підприємств будівельної індустрії, промисловості будівельних матеріалів, машинобудування, оптових постачальників матеріальних ресурсів, фінансово-кредитних установ.

Спеціалізованими учасниками фінансового ринку (за умови, що вони зареєстровані й допущені до відповідної форми діяльності державними органами, мають потрібний власний капітал) виступають:

o фінансові брокери (посередники);

o інвестиційні консультанти;

o інвестиційні компанії.

Інвестиційний консультант, як юридична особа, надає послуги інвесторам щодо оцінки та прогнозування ситуації на ринку, аналізу та добору об'єктів для інвестування, підготовки та проведення емісії цінних паперів, інформаційного та правового обслуговування, оцінки цінних паперів та їх портфеля, організації та оформлення операцій купівлі-продажу на інвестиційному ринку.

Фінансовий брокер виконує посередницькі функції під час здійснення операцій купівлі-продажу фінансових інструментів за рахунок і за дорученням клієнта (комісійна діяльність).

Інвестиційна компанія здійснює функції посередництва (дилера) у процесі організації інвестування коштів клієнта в цінні папери (за рахунок власних коштів), вкладання власних коштів у цінні папери, організації й гарантування емісії цінних паперів для клієнта, управління активами фондів взаємного інвестування.

Згідно з українським законодавством повноправними учасниками фондового ринку є банки, які мають право виступати як професійні учасники, інвестиційні консультанти, фінансові брокери.

Окрему групу учасників інвестиційного ринку становлять інститу-ціональні інвестори, тобто такі юридичні особи, діяльність яких безпосередньо пов'язана з накопиченням вільних коштів і їх інвестиційним використанням:

o страхові фірми;

o пенсійні фонди;

o інвестиційні фонди;

o довірчі товариства.

Державні функції регулювання фінансового ринку виконують:

o Державна комісія з цінних паперів і фондового ринку.

o Національний банк України.

o Міністерство фінансів України.

o Фонд державного майна.

o Антимонопольний комітет.

Процес управління інвестиційною діяльністю (планування, організація, прийняття рішень, забезпечення ресурсами, їх раціональне використання, доведення проекту до запроектованих кінцевих результатів) забезпечується інвестиційним менеджментом.

Держава сприяє інвестиційній діяльності, створюючи інвестиційно сприятливий клімат в економіці. А тому економічне середовище має бути для інвестора стабільним, легко прогнозованим на перспективу, прозорим (зрозумілим), ліберальним щодо оподаткування, ресурсозабезпеченим. З цією метою державне регулювання забезпечує в економіці сприятливу:

o податкову систему;

o конкурентність ринків, вільних для доступу інвесторів;

o макроекономічну стабільність;

o гнучку грошову політику;

o інфраструктуру інвестиційного ринку.

Ринкові механізми збалансування попиту й пропозиції сприяють постійному врівноваженню на інвестиційному ринку. Як наслідок, не буває прибуткових проектів з невеликим ризиком. Якщо з'являється такий об'єкт для інвестицій, попит на нього з боку капіталів зростає, збільшується ціна і зменшується дохідність. Ситуація на ринку досягає рівноваги. Можна вважати, що чим більша очікувана дохідність інвестування, тим вищим є ризик інвестування. Інше можливе лише короткочасно, поки інформація щодо перспективності об'єкта не стає доступною більшості учасників ринку.

Моделюючи (аналізуючи й прогнозуючи) дії інвесторів, виходитимемо з того, що інвестор:

o воліє до більш високої дохідності;

o хоче зменшити ризик;

o працює на конкурентному ринку;

o має доступ до інформації.

Про останній пункт можна говорити тільки умовно, тому що індивідуальна, доступна лише обмеженому колу інвесторів інформація (конфіденційна) завжди буде і створюватиме нерівність в умовах інвестування для різних інвесторів залежно від їхнього доступу до неї.

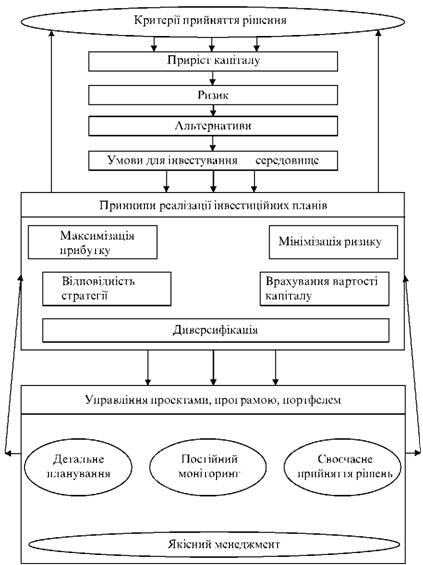

Загальну схему взаємозв'язку методологічних засад інвестування зображено на рис. 1.1. Крім згаданого вище принципу орієнтації на зростання капіталу, важливими для організації інвестиційного процесу слід вважати також такі моменти:

o урахування альтернатив;

o синтез довгострокових та оперативних планів інвестування;

o детальне планування процесу інвестування;

o інформаційний моніторинг;

o своєчасне прийняття коригуючих рішень.

Рис. 1.1. Базові засади методології інвестування

Контрольні питання

1. У чому полягає основна мета інвестування?

2. Які завдання вирішуються в ході інвестування?

3. Головні учасники інвестиційного процесу.

4. Етапи інвестиційного процесу.

5. Фінансовий ефект інвестування.

6. Інвестиційний ринок.

7. Попит і пропозиція на інвестиційному ринку.

8. Суб'єкти та об'єкти інвестування.

9. Інфраструктура інвестиційного ринку.

10. Інвестиційне середовище.

11. Учасники інвестиційного процесу.

12. Дохідність інвестування.

13. Функції управління інвестиційним процесом.

14. Співвідношення інвестиційного і фінансового ринку.

15. Як ви розумієте термін "успішне інвестування" та "успішний інвестор".

16. Можливі форми інвестицій.

17. У чому полягає сутність соціального ефекту від інвестування?

18. Чи можна вважати отримання соціального ефекту метою інвестування?

19. Співвідношення фінансового і соціального ефекту від інвестування.

20. Зміст критеріїв дохідності та ризику в інвестуванні.

21. Об'єктивні та суб'єктивні фактори в інвестуванні.

22. Схарактеризуйте умови, що впливають на рішення інвесторів.

23. Яка державна політика максимально сприяє інвестиційним процесам?

24. Які параметри, крім характеристики інвестиційного проекту, впливають на рішення інвестора?

25. Навіщо інвестор ризикує?

26. Як працює інвестиційний підрозділ підприємства?

27. Поясність ваше розуміння терміна "альтернатива інвестуванню".

28. Чи має капітал вартість? Як її оцінити?

29. Від чого залежить попит на капітал? Хто його формує?

30. Що слід зарахувати до "методології інвестування"?

Література [1, 2, 3, 7, 11, 13].

Created/Updated: 25.05.2018

|

|