- Цветы и растения

- Аквариум и рыбы

- Для работы

- Для сайта

- Для обучения

- Почтовые индексы Украины

- Всяко-разно

- Электронные библиотеки

- Реестры Украины

- Старинные книги о пивоварении

- Словарь старославянских слов

- Все романы Пелевина

- 50 книг для детей

- Стругацкие, сочинения в 33 томах

- Записи Леонардо да Винчи

- Биология поведения человека

Главная  Налоги Налоги  Податкова політика - Литвиненко Я.В. Податкова політика - Литвиненко Я.В. |

Податкова політика - Литвиненко Я.В.

Визначення резервів

Визначення резервів. При виконанні цієї функції здійснюється не тільки визначення та віднаходження резервів зменшення сум сплачених податків, а й розробка планів заходів для досягнення цього завдання та використання цих резервів.

Отже, податковий аналіз являє собою систему особистих знань, пов'язаних із дослідженнями тенденції господарчого розвитку, науковим обслуговуванням планів, прийняттям управлінських рішень, контролем за їх виконанням, оцінкою досягнутих результатів і пошуком резервів підвищення ефективності чинної податкової політики підприємства.

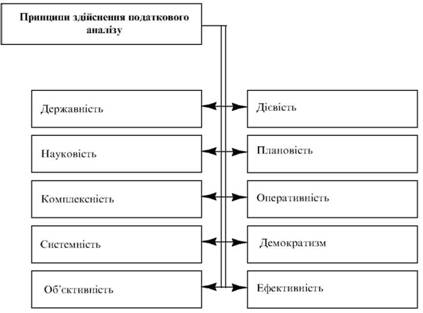

Податковий аналіз, як і будь-який інший, має свої принципи, до яких належать (рис. 11):

Державність. Проведення аналізу економічних явищ, дій, процесів, результатів як на державному рівні, так і на рівні підприємства,

Рис. 11. Принципи здійснення податкового аналізу

повинно оцінюватись під кутом зору їх відповідності державній політиці у сфері економічної, соціальної, екологічної діяльності. Насамперед це стосується виконання завдань щодо надходження податкових платежів до бюджету та збільшення його дохідної частини.

Науковість. Аналіз повинен базуватись на положенні наукової теорії, враховувати загальноекономічні закони суспільства, використовувати нові досягнення науково-технічного прогресу, проводитись на базі наукових методів, нових досягнень науки та світового досвіду.

Комплексність. Податковий аналіз повинен мати комплексний характер, тобто охоплювати всю податкову систему в цілому як у державі, так і на підприємстві.

Системність. Податкова політика підприємства повинна розглядатись в цілому та як система, що складається з різних елементів, які пов'язані між собою та із зовнішнім середовищем. Вивчення податкової політики підприємства має здійснюватись з урахуванням зв'язку всіх елементів як із внутрішнім, так і з зовнішнім середовищем. Сис

Рис. 12. Послідовність проведення системного податкового аналізу темний підхід дає змогу глибше і повніше провести дослідження як всієї системи, так і її складових.

Об'єктивність. Податковий аналіз має проводитись на достовірній, перевіреній інформації, яка відображає об'єктивну економічну ситуацію. Тільки на підставі такої інформації можна зробити реалістичні та конкретні розрахунки. Досягти цього можна, постійно удосконалюючи організацію отримання інформації, обміну її, на досить високому рівні проводячи аудит підприємства.

Дієвість. Проведений податковий аналіз повинен своєчасно визначити недоліки, прорахунки, огріхи в роботі. Тоді з'являється реальна можливість активного впливу на прийняття рішень керівництвом підприємства та проведення відповідних змін у податковій політиці. На підставі податкового аналізу розробляється план заходів щодо проведення змін у податковій системі, нормативів, які розроблені на підприємстві, та проводиться регулювання залежно від ситуації.

Плановість. Податковий аналіз повинен проводитись постійно за розробленим на підприємстві планом, тобто податковий менеджмент повинен мати відповідний план і потрібно дотримуватись його як щодо змісту, так і строків. При цьому, крім планових заходів, проводиться розподіл обов'язків між тими працівниками, які займаються розробкою податкової політики на підприємстві.

Оперативність. Сутність цього принципу полягає в тому, що, крім планового, на підприємстві має проводитись і оперативний податковий аналіз, який дає змогу ухвалювати управлінські рішення оперативно, залежно від ситуації. Цей принцип пов'язаний з тим, що в зовнішньому економічному податковому середовищі дуже часто відбуваються зміни, пов'язані з нестабільним і непостійним податковим законодавством.

Демократизм. Для ефективного проведення податкового аналізу, крім необхідної інформації, потрібно залучати широке коло фахівців, працівників інших економічних служб (найперше податкових менеджерів). Це уможливить застосування передового досвіду в проведенні цього аналізу.

Ефективність. Щодо підприємства в цілому, то сутність цього принципу полягає в тому, що витрати на проведення податкового аналізу повинні приносити набагато більший ефект у вигляді скорочення податкових платежів.

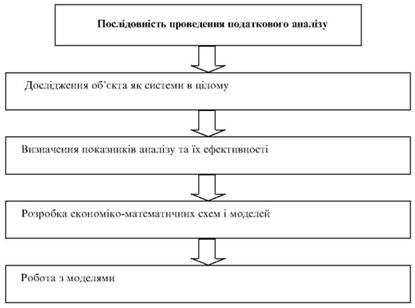

Системний аналіз проводиться у певній послідовності в кілька етапів (рис. 12).

На першому етапі проводяться дослідження податкової системи в цілому, проводяться оцінка та переоцінка її цілей, завдань, зв'язки між окремими елементами та їх характер а потім розглядаються її складові.

На другому етапі визначаються показники, які найбільш повно та якісно оцінюють систему. Причому тут виділяються показники, які безпосередньо характеризують як податкову систему, так і об'єкт оподаткування в цілому.

На третьому етапі проводиться безпосередньо аналіз податкової політики з розрахунком різних економіко-математичних залежностей, які характеризують взаємозв'язок між показниками, різні тенденції розвитку за попередній період. Як наслідок напрацьовуються економіко-математичні моделі, які застосовуються в подальшій роботі.

На четвертому, завершальному етапі ведеться робота з моделями. Шляхом заміни окремих параметрів в економіко-математичній моделі (ставок оподаткування, обсягу виробництва тощо) проводиться визначення окремих функцій. При порівнянні фактичних показників з показниками моделі з'являється можливість визначити взаємозв'язки між різними елементами податкової системи (зовнішніми та внутрішніми), і керівництво отримує необхідну інформацію для прийняття управлінського рішення.

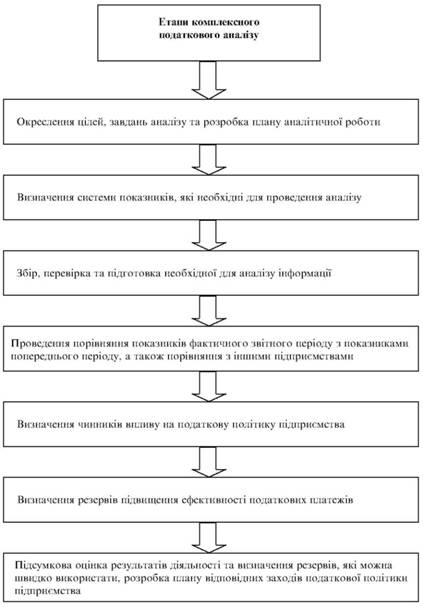

Для податкового аналізу характерна комплексність його проведення, що складається з таких етапів (рис. 13).

Податковий аналіз здійснюється за визначеною методикою, характерною для кожного типу аналізу. Під методикою розуміють сукупність правил і способів, які необхідні й найдоступніші для його проведення. При проведенні податкового аналізу виділяють:

• загальну методику, яка може використовуватись для проведення аналізу на різних рівнях управління і для будь-яких підприємств. За цією методикою проводиться податковий аналіз по всій державі;

• часткову, або особливу, методику. Вона застосовується для проведення аналізу окремих елементів загальної системи, а також окремих видів податків.

Методика податкового аналізу має такі складові:

• мету та завдання податкового аналізу;

• об'єкт аналізу;

• систему показників, необхідних для проведення аналізу;

Рис. 13. Послідовність комплексного податкового аналізу

• послідовність та періодичність проведення аналізу;

• способи проведення дослідження податкової політики;

• джерела отримання інформації для проведення аналізу;

• технічні засоби для проведення досліджень;

• перелік та характеристику документів для оформлення результатів аналізу;

• споживачів результатів аналізу.

Усі методи проведення податкового аналізу можна класифікувати за різними ознаками (рис. 14).

Рис. 14. Класифікація методів податкового аналізу

Created/Updated: 25.05.2018

|

|