- Цветы и растения

- Аквариум и рыбы

- Для работы

- Для сайта

- Для обучения

- Почтовые индексы Украины

- Всяко-разно

- Электронные библиотеки

- Реестры Украины

- Старинные книги о пивоварении

- Словарь старославянских слов

- Все романы Пелевина

- 50 книг для детей

- Стругацкие, сочинения в 33 томах

- Записи Леонардо да Винчи

- Биология поведения человека

Главная  Налоги Налоги  Податкова політика - Литвиненко Я.В. Податкова політика - Литвиненко Я.В. |

Податкова політика - Литвиненко Я.В.

Розділ 2. КОНЦЕПТУАЛЬНІ ТА МЕТОДОЛОГІЧНІ ОСНОВИ СИСТЕМИ ПОДАТКОВОГО МЕНЕДЖМЕНТУ

2.1. Теоретичні основи податкового менеджменту

Податковий менеджмент є складовою всієї податкової політики як на рівні держави, так і регіону, галузі, підприємства, громадянина. Податковий менеджмент являє собою систему принципів і методів розробки та реалізації управлінських рішень, пов'язаних з вибором податкової системи, розрахунком податкових платежів, постійним контролем за їх здійсненням.

Податковий менеджмент охоплює три рівні податкової політики.

1. Державний податковий менеджмент. Він охоплює сферу державної податкової політики. її метою є організація такої податкової системи, яка б задовольняла, з другого боку, всі або більшість фінансових потреб держави, а з іншого — вона не повинна бути обтяжливою для платників податків. Менеджмент цього рівня повинен здійснюватись залежно від економічної та фінансової стратегії держави й відповідно до розробленої податкової стратегії.

2. Податковий менеджмент підприємства. Його завданням є розробка податкової політики підприємства залежно від його економічної стратегії та напрямів діяльності, а також визначення такої системи податків, яка б дала змогу отримувати найбільші прибутки при оптимальності податкових платежів щодо всіх рівнів бюджетної політики.

3. Податковий менеджмент громадян. Сфера його застосування — податкові платежі конкретних громадян, які мають приватний характер, а також вибір такої системи сплати податків, яка найбільше підвищувала б рівень добробуту громадян (наприклад, податки на майно, власність, землю тощо). Ця сфера також охоплює напрями діяльності громадян, коли вони не утворюють якогось підприємства або іншої організаційної структури, а здійснюють свою діяльність і отримують за це гроші (наприклад, надомництво, вирощування овочів на присадибній ділянці з подальшою реалізацією їх та ін.).

Мета державного податкового менеджменту — це здійснення й виконання податкової політики держави, збору податків і контролю за їх отриманням. Податковий менеджмент виконує такі завдання:

1. Створення законодавчої бази, яка відповідала б вимогам як державної політики, так і прагненням платників податків. Головним при цьому повинна бути її стабільність.

2. Утворення, відповідно до законодавчої бази, нормативної бази, яка регулювала б форми та види податкових платежів підприємств з урахуванням умов, які складаються на цей момент. Насамперед це стосується розробки методики розрахунку податкових платежів, порядку їх сплати. При цьому повинна бути відносна постійність цієї бази.

3. Утворення системи податкових інститутів, які обслуговують діяльність підприємств і визначення системи вимог, меж сфери діяльності та впливу на платників податків.

4. Утворення системи штрафних санкцій, з одного боку, щодо тих платників, які порушують правила та порядок сплати податків, а з другого — до керівників фінансових органів, які перевищують свої повноваження. При цьому повинні бути порядок і визначена методика відшкодування платникам податків тих втрат, які були завдані при прийнятті рішень керівництвом податкових органів.

5. Утворення ефективної системи контролю за податковою системою на рівні держави.

Податковий менеджмент повинен відповідати особливим вимогам, які є обов'язковими при його організації та проведенні. На практиці вони мають форму принципів, від яких залежить і ефективність податкового менеджменту (рис. 1).

Рис. 1. Принципи податкового менеджменту

1. Єдність і взаємодія з іншими системами в загальному управлінні.

Податковий менеджмент повинен бути інтегрований в економічну та функціональну систему, оскільки будь-яке рішення, що стосується сплати податків, впливає на загальний фінансовий стан платника, отримання чистого прибутку та ефективність його фінансової діяльності. Податковий менеджмент може також визначати вибір видів господарської діяльності (особливо тих, які мають пільгове оподаткування), можливість інвестиційного розвитку як на підприємстві, так і в державі в цілому. Податковий менеджмент визначає також систему стимулювання праці робітників та їх зацікавленість у результатах праці та ін. Тобто податковий менеджмент повинен бути частиною єдиної системи управління підприємством і бути інтегрованим у цю систему.

2. Комплексний характер прийняття рішень з питань оподаткування. Усі управлінські рішення повинні прийматися з урахуванням дії всієї системи управління підприємством і її часу. Так, прийняття тимчасового рішення щодо сплати податку може, зрештою, призвести до збитків. Наприклад, неправильне віднесення витрат на собівартість (коли вони повинні бути відшкодовані за рахунок прибутку) призводить до зменшення бази оподаткування прибутку підприємства й до накладання на нього штрафних санкцій. Отже, отримання тимчасового ефекту в подальшому призводить до збитків. Цей принцип передбачає орієнтацію управлінських рішень податкового менеджменту на кінцевий результат і досягнення мети платника.

3. Динамізм податкового менеджменту. Актуальність цього принципу визначається різними чинниками.

По-перше, нестабільністю законодавства з питань оподаткування. Так, в закони щодо податків майже кожен тиждень Верховною Радою України вносяться зміни або доповнення. А в деяких випадках (наприклад, 3акон про оподаткування прибутку підприємств, ПДВ) зміни вносяться й у прийняті раніше рішення.

По-друге, в умовах ринкової економіки та перехідного періоду постійно змінюються як зовнішні, так і внутрішні чинники впливу на економіку — рівень інфляції, доходи населення та його добробут, кон'юнктура ринку, ставлення до України інших держав тощо. Тому при прийнятті управлінських рішень щодо податкової політики потрібно враховувати умови, які склалися. Крім того, треба мати на увазі, що будь-яке, навіть найкраще, рішення не можна з таким же успіхом реалізувати ще раз. Иого потрібно як мінімум модифікувати або ж прийняти інше.

4. Багатоваріантність підходів при прийнятті управлінських рішень. Податковий менеджмент, як і будь-який менеджмент, передбачає при розробці багато варіантів для того, щоб була можливість вибору найперспективнішого, ефективного та сприятливого для даних умов рішення. Для цього передбачається розробка критеріїв оцінки рішення та визначаються їх параметри. При розробці треба користуватися як загальними критеріями, так і такими, які визначаються безпосередньо на підприємстві.

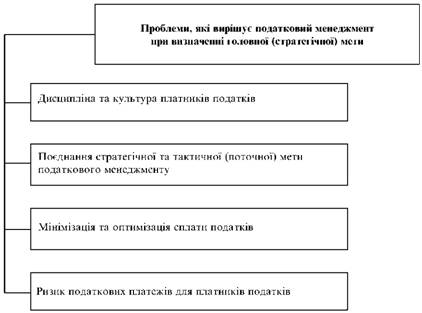

Головна мета податкового менеджменту підприємства — забезпечення йому оптимальних податкових платежів з урахуванням чинного законодавства. При цьому потрібно звернути увагу на вирішення кількох проблем (рис. 2).

Дисципліна та культура платників податків. Більшість керівників підприємств (як в Україні, так і за кордоном) вважають податки втратами для свого бізнесу. Але податкові стягнення, по суті, є пла

Рис. 2. Проблеми при визначенні головної мети податкового менеджменту

тою за можливість жити і діяти в умовах цивілізованого суспільства. Тому й дисципліна сплати податків визначає ступінь цивілізованості держави, а це впливає і на визначення головної мети суспільства. Так, у країнах з розвиненою ринковою економікою для середньоста-тистичного платника не існує проблеми сплати податків: податки треба платити однозначно. Але якщо є можливість, то підприємство розробляє заходи щодо зменшення їх розміру за рахунок пільг, які надаються державою. На жаль, в Україні більшість керівників підприємств ставить за мету взагалі не сплачувати податки (при цьому вони свідомо ідуть на порушення чинного законодавства).

Поєднання стратегічної та тактичної (поточної) мети податкового менеджменту. Між ними можуть бути й суперечності. У деяких випадках зменшення сплати податків може в подальшому призвести до збільшення їх загальної суми в кінці стратегічного періоду. Наприклад, помилковий розрахунок амортизаційних відрахувань у кінці звітного періоду породжує скорочення бази оподаткування прибутку й призводить до штрафних санкцій у майбутньому.

Мінімізація та оптимізація сплати податків. Ця проблема тісно пов'язана із загальною політикою підприємства. Так, зменшення податків за рахунок скорочення обсягів діяльності при збереженні або збільшенні розмірів отриманого прибутку в сучасних умовах (зменшення податку на додану вартість, на інновації, земельного податку) може, зрештою, збільшити прямі податки (той же податок на прибуток), якщо виріб реалізується за високою ціною з високою прибутковістю. Тобто у деяких випадках вигіднішою є оптимізація податкових платежів (вкладання частини прибутку в інвестування, розширення виробництва, ніж спрямовування її на стимулювання праці). При вирішенні цієї проблеми ми не розглядаємо випадків, коли мінімізація податків відбувається за рахунок свідомого тимчасового зниження бази оподаткування або інших порушень законодавства (навіть якщо воно не має кримінального характеру).

Ризик податкових платежів для платників податків. Насамперед це ризик, пов'язаний зі змінами податкового законодавства. При цьому потрібно мати на увазі, що вони можуть відбуватись як на рівні вищих державних законодавчих органів (зміни законів Верховною Радою України, нормативної бази на рівні уряду України, окремих міністерств і відомств), так і на місцевому рівні, причому останній для більшості платників податків є найбільш ризикованим.

У процесі реалізації головної мети податковий менеджмент підприємства вирішує такі основні завдання (рис. 3):

Created/Updated: 25.05.2018

|

|